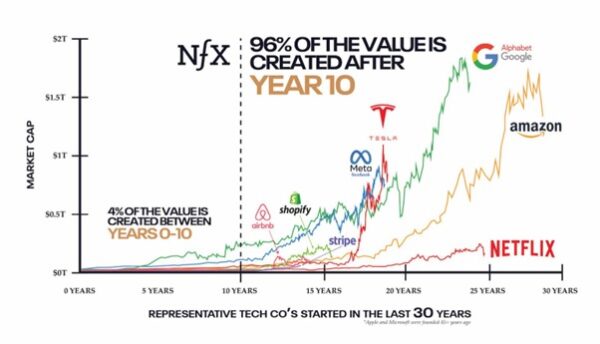

Deswegen investieren wir in stink langweilige Cashcows! Vor Kurzem machte ein Plot* auf Twitter die Runde:

Der Beteiligungsmarkt für Software-Unternehmen konzentriert sich vor allem auf technisch-hippe Startups mit horrenden Bewertungen und extremen Risiko des Scheiterns. Dabei belegen die Branchengrößen von Amazon, Tesla, Google über Netflix und AirBnB bis hin zu Meta und Stripe deutlich, dass sich Software-Unternehmen oft erst 10 Jahre nach ihrer Gründung profitabel durchsetzen. Die Gründe sind vielfältig: Es dauert eine Zeit, bis sich ein neues Geschäftsmodell oder innovatives Produkt etabliert. Bis die Unternehmen eine ausreichende Reputation aufgebaut und im Markt wahrgenommen werden. Bis die Software-Produkte ausgereift sind und für ein größeres Kundensegment – jenseits der First Adopter – relevant wird. Und bis sich Skalen- und Netzwerkeffekte herausgebildet haben.

Was aber machen die vielen kleineren, am Markt seit Jahren etablierten Software-Unternehmen, die ein ausgereiftes, überzeugendes Softwareprodukt vermarkten und dennoch Wachstumsproblemen haben? Weil etwa der Gründer zwar technisch gut, aber eben kein Vertriebler ist. Oder, weil das Produkt absolut überzeugt, aber die falsche Zielgruppe adressiert. Oder, weil die Unternehmenssteuerung eher chaotisch denn kennzahlengetrieben funktioniert. Oder…

Deswegen investiert StellaVent in derartige unterbewertete Hidden Champions der deutschen B2B-Software-Branche und unterstützt sie auf Basis jahrzehntelanger eigener unternehmerischer Expertise dabei, ihr volles Marktpotenzial zu entwickeln. Diese Beteiligungen sind im Regelfall bereits länger als 10 Jahre am Markt und haben die schwierigen, ersten Startup-Jahre bereits erfolgreich überwunden. Die Unternehmen stützen sich auf etablierte Lösungen, einen gewachsenen Kundenstamm und sind cashflow-positiv. Damit verfügt unser Private Equity-Fonds über ein viel günstigeres Risikoprofil als Venture Capital-Fonds im Startup-Bereich und kauft sich in die Unternehmen vergleichsweise sehr günstig ein. Durch individuelle ScaleUp-Maßnahmen, Portfolio-Synergien und die Erhöhung der Bewertungs-Multiple wird der Beteiligungswert bis zum Exit sehr deutlich gesteigert.

Mit Dir als Investor an unserer Seite?

*Bildquelle:

Dargestellt ist die Wertentwicklung (nach Marktkapitalisierung) von repräsentativen Tech-Konzernen, die in den letzten 30 Jahren gegründet wurden. Die Unternehmen gewannen 96% ihres heutigen Werts erst ab 10 Jahren nach ihrer Gründung.

Currier, J. (2022): The Durability Formula – How It Will Determine Your Startup’s Future Value. NFX Capital Management (Hrsg.), San Francisco, USA. Abrufbar unter: https://www.nfx.com/post/durability-formula-will-determine-your-startups-future-value/